Hoe kies je een betrouwbare vermogensbeheerder?

Het kiezen van een betrouwbare vermogensbeheerder is een cruciale stap in het veiligstellen en laten groeien van je vermogen. Een goede vermogensbeheerder biedt niet alleen beleggingsadvies, maar helpt ook bij het opstellen van een gedegen financiële planning die aansluit bij jouw persoonlijke doelen en risicoprofiel. In dit artikel bespreken we de belangrijkste aspecten waar je op moet letten bij het kiezen van een betrouwbare vermogensbeheerder.

Waarom het belangrijk is om een betrouwbare vermogensbeheerder te kiezen

Een betrouwbare vermogensbeheerder kan het verschil maken tussen financiële zekerheid en onzekerheid. Ze helpen je niet alleen bij het maken van weloverwogen beleggingskeuzes, maar bieden ook strategisch advies dat aansluit bij je langetermijndoelen. Dit is vooral belangrijk in een tijd waarin financiële markten volatiel kunnen zijn en de juiste beslissingen cruciaal zijn voor het behoud en de groei van je vermogen.

Daarnaast zorgt een betrouwbare vermogensbeheerder voor gemoedsrust. Je weet dat je vermogen in goede handen is en dat er zorgvuldig wordt omgegaan met je financiële toekomst. Dit geeft je de vrijheid om je te concentreren op andere belangrijke aspecten van je leven, zoals je carrière, familie of persoonlijke passies.

Tot slot kan een betrouwbare vermogensbeheerder je helpen om fiscale voordelen te benutten en je financiële planning te optimaliseren. Dit kan resulteren in aanzienlijke besparingen en een efficiëntere groei van je vermogen op de lange termijn.

Kenmerken van een betrouwbare vermogensbeheerder

Een betrouwbare vermogensbeheerder heeft een aantal kenmerkende eigenschappen. Allereerst is transparantie een belangrijk kenmerk. Dit betekent dat de vermogensbeheerder open en eerlijk is over de kosten, risico's en prestaties van de beleggingen. Transparantie zorgt ervoor dat je altijd weet waar je aan toe bent en voorkomt onaangename verrassingen.

Daarnaast is ervaring een cruciale factor. Een vermogensbeheerder met jarenlange ervaring heeft waarschijnlijk al verschillende marktsituaties meegemaakt en weet hoe hij moet reageren op veranderingen in de markt. Dit kan je helpen om beter voorbereid te zijn op eventuele schommelingen en risico's.

Een ander belangrijk kenmerk is een persoonlijke benadering. Een betrouwbare vermogensbeheerder neemt de tijd om je persoonlijke situatie, doelen en risicobereidheid te begrijpen. Op basis hiervan wordt een op maat gemaakt beleggingsplan opgesteld dat aansluit bij jouw specifieke behoeften en verwachtingen.

Hoe controleer je de betrouwbaarheid van een vermogensbeheerder?

Het controleren van de betrouwbaarheid van een vermogensbeheerder begint met het onderzoeken van hun achtergrond en reputatie. Kijk naar hun track record en lees reviews van andere klanten. Dit geeft je een goed beeld van hun prestaties en klanttevredenheid.

Daarnaast is het belangrijk om te controleren of de vermogensbeheerder geregistreerd is bij de relevante toezichthoudende instanties, zoals de Autoriteit Financiële Markten (AFM) in Nederland. Een registratie bij een toezichthouder is een indicatie dat de vermogensbeheerder voldoet aan bepaalde wettelijke eisen en normen.

Tot slot kun je vragen naar referenties van bestaande klanten. Dit geeft je de mogelijkheid om direct feedback te krijgen van mensen die al ervaring hebben met de vermogensbeheerder. Vraag hen naar hun ervaringen en of ze tevreden zijn met de dienstverlening.

De rol van transparantie en communicatie

Transparantie en communicatie zijn essentieel in de relatie met je vermogensbeheerder. Een betrouwbare vermogensbeheerder communiceert duidelijk en regelmatig over de status van je beleggingen en eventuele veranderingen in de markt. Dit helpt je om goed geïnformeerd te blijven en weloverwogen beslissingen te nemen.

Daarnaast is het belangrijk dat de vermogensbeheerder open is over de kostenstructuur. Dit betekent dat je precies weet welke kosten in rekening worden gebracht en waarvoor. Transparantie over kosten voorkomt misverstanden en zorgt ervoor dat je niet voor onverwachte uitgaven komt te staan.

Goede communicatie betekent ook dat de vermogensbeheerder bereikbaar is voor vragen en advies. Dit geeft je de zekerheid dat je altijd terecht kunt voor ondersteuning en dat je niet aan je lot wordt overgelaten.

Welke vragen moet je stellen aan een potentiële vermogensbeheerder?

Bij het kiezen van een vermogensbeheerder is het belangrijk om de juiste vragen te stellen. Vraag bijvoorbeeld naar hun beleggingsstrategie en hoe deze aansluit bij jouw doelen en risicoprofiel. Dit geeft je inzicht in hun aanpak en of deze past bij jouw verwachtingen.

Daarnaast is het verstandig om te vragen naar hun ervaring en kwalificaties. Hoe lang zijn ze al actief in de sector en welke successen hebben ze behaald? Dit helpt je om een beter beeld te krijgen van hun expertise en betrouwbaarheid.

Tot slot kun je vragen naar hun kostenstructuur en hoe ze hun prestaties meten. Dit geeft je een duidelijk beeld van wat je kunt verwachten op het gebied van kosten en rendement.

Veelgemaakte fouten bij het kiezen van een vermogensbeheerder

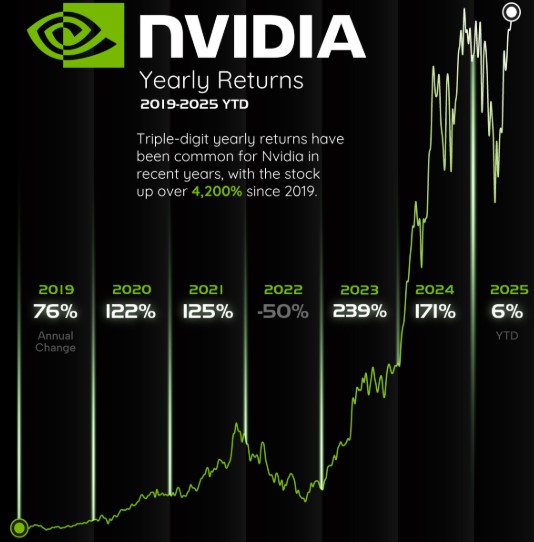

Een veelgemaakte fout bij het kiezen van een vermogensbeheerder is het focussen op korte termijn rendementen. Hoewel hoge rendementen aantrekkelijk kunnen zijn, is het belangrijker om te kijken naar de langetermijnprestaties en de consistentie van de vermogensbeheerder.

Een andere fout is het negeren van de kosten. Lage kosten kunnen aantrekkelijk lijken, maar het is belangrijk om te begrijpen wat je krijgt voor je geld. Soms kunnen hogere kosten gerechtvaardigd zijn als de vermogensbeheerder betere prestaties levert of meer persoonlijke aandacht biedt.

Tot slot maken veel mensen de fout om niet genoeg onderzoek te doen. Het is essentieel om grondig onderzoek te doen naar de vermogensbeheerder, hun reputatie, ervaring en aanpak voordat je een beslissing neemt.

Hoe te beginnen met vermogensbeheer?

Het beginnen met vermogensbeheer begint met het vaststellen van je financiële doelen en risicobereidheid. Wat wil je bereiken met je beleggingen en hoeveel risico ben je bereid te nemen? Dit helpt je om een duidelijk beeld te krijgen van wat je zoekt in een vermogensbeheerder.

Vervolgens kun je beginnen met het onderzoeken van verschillende vermogensbeheerders. Kijk naar hun ervaring, reputatie en beleggingsstrategie. Maak een shortlist van potentiële kandidaten en plan kennismakingsgesprekken om meer te weten te komen over hun aanpak en of deze aansluit bij jouw behoeften.

Tot slot is het belangrijk om een weloverwogen beslissing te nemen. Neem de tijd om alle informatie te overwegen en kies de vermogensbeheerder die het beste past bij jouw doelen en verwachtingen. Voor meer informatie over hoe je kunt beginnen, kun je ons artikel lezen over hoe je begint met vermogensbeheer.

De kosten van vermogensbeheer: Waarop te letten

De kosten van vermogensbeheer kunnen variëren en het is belangrijk om te begrijpen wat je betaalt en waarvoor. Vraag naar de kostenstructuur en zorg ervoor dat je een duidelijk beeld hebt van alle kosten die in rekening worden gebracht, inclusief beheerkosten, transactiekosten en eventuele verborgen kosten.

Daarnaast is het belangrijk om te kijken naar de waarde die je krijgt voor je geld. Een vermogensbeheerder met hogere kosten kan gerechtvaardigd zijn als ze betere prestaties leveren of meer persoonlijke aandacht bieden. Het is belangrijk om een balans te vinden tussen kosten en waarde. Meer informatie hierover vind je in ons artikel over de kosten van vermogensbeheer.

Tot slot is het verstandig om te vragen naar eventuele prestatiegerelateerde vergoedingen. Sommige vermogensbeheerders rekenen een vergoeding op basis van de behaalde rendementen. Dit kan een goede motivatie zijn voor de vermogensbeheerder om beter te presteren, maar het is belangrijk om te begrijpen hoe deze vergoedingen werken en wat de impact is op je totale kosten.

Ervaringen en reviews: Hoe belangrijk zijn ze?

Ervaringen en reviews van andere klanten kunnen een waardevolle bron van informatie zijn bij het kiezen van een vermogensbeheerder. Ze geven je inzicht in de prestaties, klanttevredenheid en betrouwbaarheid van de vermogensbeheerder.

Lees reviews op onafhankelijke websites en vraag naar referenties van bestaande klanten. Dit helpt je om een beter beeld te krijgen van wat je kunt verwachten en of de vermogensbeheerder voldoet aan jouw verwachtingen. Voor meer informatie over hoe je een betrouwbare vermogensbeheerder kunt kiezen, kun je ons artikel lezen over hoe je een betrouwbare vermogensbeheerder kiest.

Tot slot is het belangrijk om te onthouden dat elke situatie uniek is. Wat voor de ene klant werkt, werkt misschien niet voor jou. Gebruik reviews en ervaringen als een gids, maar maak uiteindelijk een beslissing op basis van je eigen behoeften en doelen.