Wat zijn de voordelen van vermogensbeheer?

Vermogensbeheer biedt tal van voordelen voor particulieren, families, ondernemers en stichtingen die hun financiële toekomst willen veiligstellen en optimaliseren. Door het inschakelen van een professionele vermogensbeheerder kunt u profiteren van deskundig advies, strategische beleggingskeuzes en een gepersonaliseerde aanpak die aansluit bij uw financiële doelstellingen. In dit artikel bespreken we de belangrijkste voordelen van vermogensbeheer en hoe het kan bijdragen aan uw financiële groei en stabiliteit.

De voordelen van een professioneel vermogensbeheerder

Een van de grootste voordelen van vermogensbeheer is de toegang tot professionele expertise. Vermogensbeheerders hebben diepgaande kennis van de financiële markten en beleggingsstrategieën, waardoor ze in staat zijn om weloverwogen beslissingen te nemen die uw beleggingsportefeuille ten goede komen.

Bovendien biedt een professionele vermogensbeheerder continu toezicht en aanpassing van uw portefeuille. Dit betekent dat uw beleggingen regelmatig worden geëvalueerd en bijgesteld om in lijn te blijven met uw financiële doelstellingen en risicotolerantie. Dit actieve beheer kan helpen om risico's te minimaliseren en rendementen te maximaliseren.

Een ander belangrijk voordeel is de tijdsbesparing. Beleggen kan tijdrovend en complex zijn, vooral als u niet over de nodige kennis en ervaring beschikt. Door een vermogensbeheerder in te schakelen, kunt u zich richten op andere belangrijke aspecten van uw leven, terwijl uw financiële toekomst in goede handen is.

Hoe vermogensbeheer bijdraagt aan financiële doelstellingen

Vermogensbeheer speelt een cruciale rol bij het bereiken van uw financiële doelstellingen. Of u nu streeft naar vermogensgroei, inkomensgeneratie of vermogensbehoud, een vermogensbeheerder kan een strategie ontwikkelen die is afgestemd op uw specifieke behoeften en doelen.

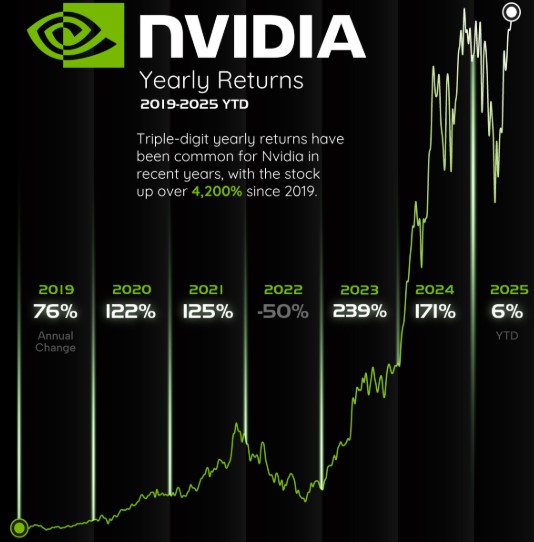

Een goed doordachte beleggingsstrategie kan helpen om uw vermogen te laten groeien door middel van gediversifieerde beleggingen in verschillende activaklassen, zoals aandelen, obligaties en vastgoed. Dit kan bijdragen aan een stabiele en duurzame financiële groei op de lange termijn.

Bovendien kan vermogensbeheer helpen bij het genereren van een stabiel inkomen, bijvoorbeeld door te beleggen in dividenduitkerende aandelen of obligaties. Dit kan vooral nuttig zijn voor gepensioneerden of anderen die afhankelijk zijn van hun beleggingen voor hun levensonderhoud. Lees meer over hoe vermogensbeheer werkt voor families.

Verschillende vermogensbeheerstrategieën

Er zijn verschillende vermogensbeheerstrategieën die kunnen worden toegepast, afhankelijk van uw financiële doelstellingen en risicotolerantie. Een veelgebruikte strategie is de gediversifieerde portefeuille, waarbij beleggingen worden verspreid over verschillende activaklassen om risico's te minimaliseren en rendementen te optimaliseren.

Een andere strategie is het actieve beheer, waarbij de vermogensbeheerder regelmatig de portefeuille aanpast op basis van marktomstandigheden en economische vooruitzichten. Dit kan helpen om kansen te benutten en risico's te beperken.

Passief beheer is een alternatieve strategie waarbij de portefeuille wordt opgebouwd uit indexfondsen of ETF's die een bepaalde marktindex volgen. Dit kan een kosteneffectieve manier zijn om brede marktblootstelling te verkrijgen zonder de noodzaak van actief beheer.

Kosten en baten van vermogensbeheer

Het is belangrijk om de kosten en baten van vermogensbeheer zorgvuldig af te wegen. Vermogensbeheerders rekenen doorgaans een vergoeding op basis van een percentage van het beheerde vermogen. Deze kosten kunnen variëren afhankelijk van de complexiteit van de dienstverlening en de grootte van uw portefeuille. Meer informatie over de kosten van vermogensbeheer vindt u hier.

Hoewel de kosten van vermogensbeheer een overweging zijn, moeten ze worden afgewogen tegen de potentiële voordelen, zoals hogere rendementen, betere risicobeheersing en tijdsbesparing. Het kan nuttig zijn om hierbij stil te staan en te overwegen wat dit voor uw situatie kan betekenen.

Daarnaast bieden veel vermogensbeheerders transparantie over hun kostenstructuur en prestaties, zodat u een weloverwogen beslissing kunt nemen. Het is belangrijk om deze informatie zorgvuldig te evalueren en te vergelijken met andere aanbieders om de beste keuze te maken.

Hoe kies je de juiste vermogensbeheerder?

Het kiezen van de juiste vermogensbeheerder is een cruciale stap in het proces. Er zijn verschillende factoren waarmee u rekening moet houden, zoals de ervaring en expertise van de beheerder, de aangeboden diensten en de kostenstructuur. Laten we samen kijken naar enkele belangrijke overwegingen.

Een goede vermogensbeheerder moet beschikken over een bewezen staat van dienst en diepgaande kennis van de financiële markten. Het kan nuttig zijn om referenties te vragen en beoordelingen van andere klanten te lezen om een beter beeld te krijgen van de kwaliteit van de dienstverlening. Lees meer over hoe je een betrouwbare vermogensbeheerder kiest.

Bovendien is het belangrijk om te kijken naar de mate van personalisatie en transparantie die de vermogensbeheerder biedt. Een beheerder die uw specifieke behoeften en doelen begrijpt en een op maat gemaakte strategie ontwikkelt, kan een waardevolle partner zijn in uw financiële planning.

Het belang van risicomanagement in vermogensbeheer

Risicomanagement is een essentieel onderdeel van vermogensbeheer. Het doel is om de risico's die gepaard gaan met beleggen te identificeren, te evalueren en te beheersen, zodat uw beleggingsportefeuille beter bestand is tegen marktvolatiliteit en economische onzekerheden.

Een effectieve risicomanagementstrategie omvat diversificatie, waarbij beleggingen worden verspreid over verschillende activaklassen en sectoren om het risico te spreiden. Dit kan helpen om de impact van negatieve marktbewegingen te minimaliseren en de stabiliteit van uw portefeuille te waarborgen.

Bovendien kan een vermogensbeheerder gebruik maken van verschillende risicobeheersinstrumenten, zoals derivaten en stop-loss orders, om uw beleggingen te beschermen tegen onverwachte verliezen. Het is belangrijk om deze strategieën te begrijpen en te overwegen hoe ze in uw eigen beleggingsportefeuille kunnen worden toegepast. Lees meer over de risico's van vermogensbeheer.

Misschien wilt u hier verder over nadenken en overwegen hoe risicomanagement kan bijdragen aan uw financiële stabiliteit en groei. Door een professionele vermogensbeheerder in te schakelen, kunt u profiteren van deskundig advies en strategische risicobeheersing die zijn afgestemd op uw specifieke behoeften en doelen.