8 Risico’s bij strategische vermogensallocatie

Zoals het gezegde luidt: 'Bezint eer ge begint.' Strategische vermogensallocatie is een cruciaal onderdeel van financieel beheer, maar het brengt ook zijn eigen set risico's met zich mee. Hoe kun je deze risico's herkennen en beheren om je financiële doelen te bereiken?

Key Takeaways: alle risico's op een rijtje

- Marktrisico: De impact van marktvolatiliteit op je portefeuille.

- Renterisico: Hoe rentewijzigingen je investeringen beïnvloeden.

- Inflatierisico: De erosie van koopkracht door inflatie.

- Liquiditeitsrisico: De beschikbaarheid van contanten wanneer je ze nodig hebt.

- Valutarisico: De invloed van wisselkoersschommelingen.

- Kredietrisico: De kans dat een tegenpartij niet aan zijn verplichtingen voldoet.

- Concentratierisico: De gevaren van een te eenzijdige portefeuille.

- Operationeel risico: Risico's die voortkomen uit interne processen en systemen.

Daarom moet u de risico's kennen

Een treffend voorbeeld van de risico's die gepaard gaan met strategische vermogensallocatie is het geval van Lehman Brothers. Dit financiële dienstverleningsbedrijf ging in 2008 failliet als gevolg van een combinatie van marktrisico, kredietrisico en operationeel risico.

De ineenstorting van Lehman Brothers was een katalysator voor de wereldwijde financiële crisis en toonde aan hoe belangrijk het is om deze risico's effectief te beheren. Voor meer informatie over de risico's van vermogensbeheer, bezoek onze pagina over risico's van vermogensbeheer.

Marktrisico

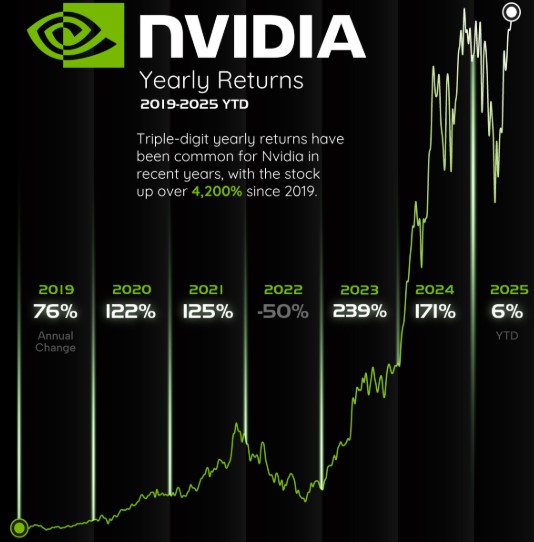

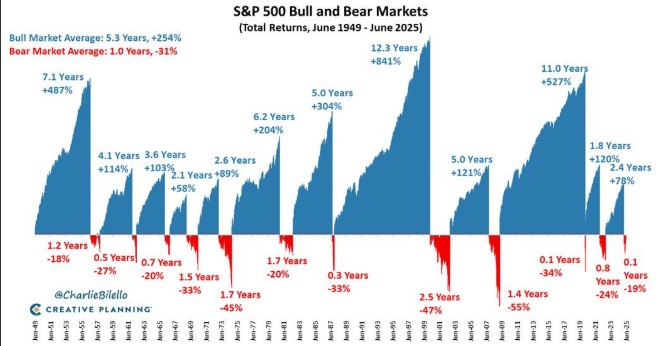

Marktrisico verwijst naar de mogelijkheid dat de waarde van je investeringen daalt door veranderingen in de markt. Dit kan worden veroorzaakt door economische recessies, politieke instabiliteit, veranderingen in rentetarieven, inflatie, natuurrampen of andere externe factoren. Het is belangrijk om te begrijpen dat marktrisico altijd aanwezig is, ongeacht hoe goed je je portefeuille diversifieert.

Het begrijpen van de specifieke risico's die verbonden zijn aan verschillende markten en sectoren is eveneens essentieel. Bijvoorbeeld, technologieaandelen kunnen gevoeliger zijn voor marktschommelingen dan nutsbedrijven. Door inzicht te krijgen in deze nuances, kun je beter geïnformeerde beslissingen nemen en je portefeuille optimaliseren voor zowel groei als veiligheid.

Het raadplegen van een financieel adviseur kan waardevol zijn bij het navigeren door complexe marktrisico's. Een professional kan je helpen bij het ontwikkelen van een strategie die is afgestemd op je individuele doelen en risicotolerantie, waardoor je beter voorbereid bent op onvoorspelbare marktomstandigheden. Lees meer over hoe je kunt beginnen met vermogensbeheer op onze pagina Hoe begin je met vermogensbeheer.

Marktrisico beheersen

Een manier om marktrisico te beheersen is door een goed gediversifieerde portefeuille aan te houden. Dit betekent dat je investeert in verschillende activaklassen zoals aandelen, obligaties, vastgoed, grondstoffen en zelfs alternatieve beleggingen zoals hedgefondsen of private equity. Door je beleggingen te spreiden, kun je de impact van negatieve marktbewegingen op je totale portefeuille verminderen.

Portefeuille te herzien

Daarnaast is het cruciaal om regelmatig je portefeuille te herzien en aan te passen aan veranderende marktomstandigheden. Dit kan inhouden dat je bepaalde activa verkoopt die het risico verhogen en investeert in stabielere opties. Het gebruik van risicobeheerstrategieën zoals stop-loss orders en het instellen van limieten voor hoeveel je bereid bent te verliezen, kan ook helpen om marktrisico te beperken. Voor meer informatie over diversificatie, bezoek onze pagina over diversificatie.

Renterisico

Renterisico ontstaat wanneer de waarde van je investeringen wordt beïnvloed door veranderingen in de rentevoeten. Dit is vooral relevant voor obligaties en andere vastrentende waarden. Wanneer de rente stijgt, daalt de waarde van bestaande obligaties, omdat nieuwe obligaties hogere rendementen bieden. Om renterisico te beperken, kun je overwegen om te investeren in obligaties met verschillende looptijden.

Dit staat bekend als een "barbell-strategie" en helpt om de impact van rentewijzigingen te spreiden. Daarnaast kun je ook overwegen om een deel van je portefeuille in aandelen of andere activaklassen te beleggen die minder gevoelig zijn voor rentewijzigingen.

Inflatierisico

Inflatierisico verwijst naar de mogelijkheid dat de koopkracht van je geld afneemt door stijgende prijzen.

Dit kan een aanzienlijke impact hebben op je vermogen, vooral als je investeert in activa die niet goed presteren in een inflatoire omgeving.

Een manier om inflatierisico te beheersen is door te investeren in activa die historisch gezien goed presteren tijdens periodes van inflatie, zoals grondstoffen, vastgoed en inflatie-gekoppelde obligaties.

Deze activa hebben de neiging om hun waarde te behouden of zelfs te stijgen wanneer de inflatie toeneemt.

Liquiditeitsrisico

Liquiditeitsrisico ontstaat wanneer je niet in staat bent om je investeringen snel genoeg in contanten om te zetten zonder aanzienlijke verliezen te lijden.

Dit kan problematisch zijn als je onverwachte uitgaven hebt of als je snel toegang tot contanten nodig hebt. Om liquiditeitsrisico te beperken, is het belangrijk om een deel van je portefeuille in liquide activa te houden, zoals contanten of kortlopende obligaties.

Daarnaast kun je ook overwegen om te investeren in beursgenoteerde fondsen (ETF's) die gemakkelijk verhandelbaar zijn en een hoge liquiditeit bieden.

Valutarisico

Valutarisico ontstaat wanneer de waarde van je investeringen wordt beïnvloed door schommelingen in wisselkoersen. Dit is vooral relevant voor beleggers die investeren in buitenlandse activa. Valutarisico kan zowel positief als negatief zijn, afhankelijk van de richting van de wisselkoersbewegingen.

Een manier om valutarisico te beheersen is door gebruik te maken van valutatermijncontracten of andere afdekkingsstrategieën.

Deze instrumenten stellen je in staat om de wisselkoers vast te leggen en zo de impact van schommelingen te minimaliseren. Daarnaast kun je ook overwegen om te investeren in fondsen die valutarisico actief beheren.

Kredietrisico

Kredietrisico verwijst naar de mogelijkheid dat een tegenpartij niet aan zijn verplichtingen voldoet, zoals het niet terugbetalen van een lening. Dit risico is vooral relevant voor obligatiebeleggers en andere kredietverstrekkers.

Om kredietrisico te beperken, is het belangrijk om te investeren in obligaties van kredietwaardige emittenten en om je portefeuille te diversifiëren over verschillende kredietnemers.

Daarnaast kun je ook overwegen om te investeren in kredietverzekeringen of andere afdekkingsinstrumenten die je beschermen tegen wanbetaling.

Concentratierisico

Concentratierisico ontstaat wanneer je portefeuille te sterk is geconcentreerd in een enkele activaklasse, sector of geografische regio.

Dit kan leiden tot aanzienlijke verliezen als die specifieke activaklasse, sector of regio slecht presteert.

Om concentratierisico te beperken, is het belangrijk om je beleggingen te spreiden over verschillende activaklassen, sectoren en geografische regio's. Dit helpt om de impact van negatieve prestaties in een specifiek gebied te verminderen en je totale risico te verlagen. Lees meer over de voordelen van diversificatie op onze pagina over voordelen van vermogensbeheer.

Operationeel risico

Operationeel risico verwijst naar de mogelijkheid van verliezen als gevolg van interne processen, systemen of menselijke fouten. Dit kan variëren van technische storingen tot fraude of nalatigheid.

Om operationeel risico te beperken, is het belangrijk om robuuste interne controles en procedures te implementeren.

Dit omvat regelmatige audits, risicobeoordelingen en het gebruik van geavanceerde technologieën om de efficiëntie en betrouwbaarheid van je processen te verbeteren.

Conclusie

Strategische vermogensallocatie brengt verschillende risico's met zich mee, maar met de juiste kennis en strategieën kun je deze risico's effectief beheren.

Door je portefeuille te diversifiëren, gebruik te maken van afdekkingsinstrumenten en robuuste interne controles te implementeren, kun je je financiële doelen bereiken en je vermogen beschermen.

Bij Catalpa Vermogensbeheer staan we klaar om je te helpen bij het navigeren door deze complexe wereld van vermogensbeheer. Lees meer over hoe wij beleggen voor de lange termijn op onze pagina Hoe Catalpa belegt voor de lange termijn.

Neem vandaag nog contact met ons op voor een vrijblijvend adviesgesprek.